Altersvorsorge, aber wie? – Schritte zur perfekten Altersvorsorge

Video: Ruhestandsplanung: Auf was musst du achten? Was brauchst du im Alter? Was ist wichtig?

26. November 2018Herkömmliche Altersvorsorgeberatung

Wie sieht nach wie vor in vielen Fällen die Altersvorsorgeberatung aus? In der Regel stehen Produkte im Vordergrund; es dominiert der Produktverkauf. Das Ganze ist provisionsorientiert, vielleicht müssen auch „Ladenhüter“ an den Mann oder die Frau gebracht werden. Es wird „rauf und runter“ erläutert wie toll die Produkte sind. Erreicht der Kunde damit auch seine Ziele?

Die Standardprodukte im Bereich der Lebens – und Rentenversicherungen haben hohe Kostenquoten. Der Kunde erreicht damit kaum seine Altersvorsorgeziele. Nicht nur die Provisionen schlagen hier zu Buche. Viele Versicherer belasten die Verträge mit sehr hohen laufenden Verwaltungskosten. Damit nicht genug. Es gibt noch weitere Kostenarten die wir an anderer Stelle erläutern. Spätestens nach einigen Jahren merkt der Kunde dass die anfänglichen Prognosen nicht aufgehen.

Wie gut wird man in Deutschland beraten?

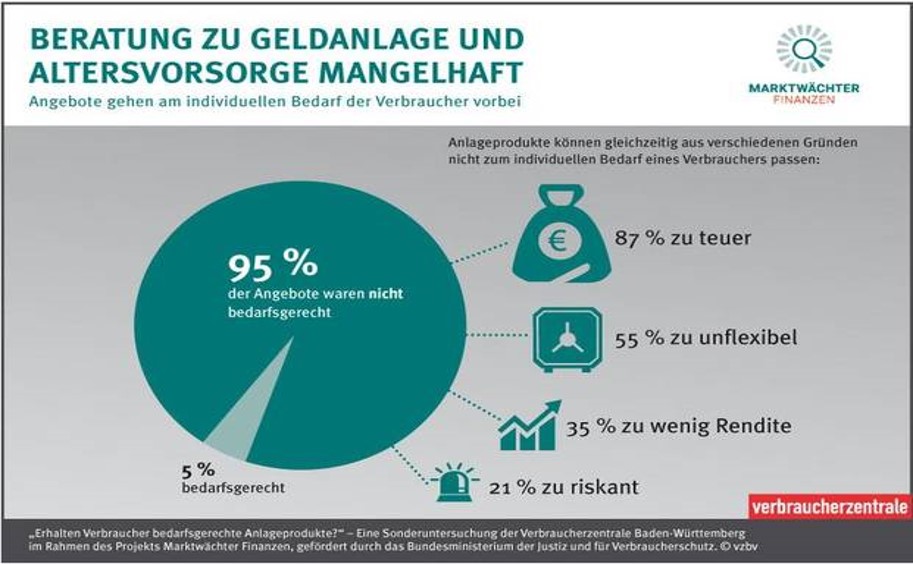

Eine Untersuchung der Verbraucherzentrale Deutschland ergab, dass lediglich 5% der untersuchten Stichprobe bedarfsgerecht beraten wurden. 95% der Angebote waren nicht bedarfsgerecht. Der Grafik können Sie die Beratungsfehler entnehmen. Vor allem zu teuer und zu unflexibel waren die vermittelten Produkte.

Die Frankfurter Allgemeine schreibt ähnliches:

Altersvorsorge – aber richtig

Wenn Sie eine unabhängige Beratung favorisieren, dann wenden Sie sich an einen registrierten Versicherungsberater oder Honorar – Anlageberater.

Sollte es zu einer Produktbeschaffung (Vermittlung) kommen, werden wir ausschließlich vom Kunden honoriert. Provisionen dürfen wir keine entgegen nehmen. Geht es beispielsweise um Versicherungsprodukte vermitteln wir sogenannte Nettotarife, die extrem kostengünstig kalkuliert sind und zudem keine Provisionen enthalten.

1. Faktoren zur Ruhestandsplanung

Die Grundlage einer jeden Planung sind Ihre finanziellen Ziele.

Geht es Ihnen darum finanzielle Sicherheit zu erlangen, d. h. Ihre Ausgaben gedeckt zu haben?

Wollen Sie sich darüber hinaus noch einige Anschaffungen leisten?

Streben Sie finanzielle Freiheit an?

Die Festlegung Ihrer finanziellen Ziele gibt der Ruhestandsplanung eine Richtung, denn „ohne Ziel keine Richtung“. Im nächsten Schritt erfolgt eine detaillierte Analyse des Status Quo , sowie eine Einschätzung Ihrer finanziellen und persönlichen Ressourcen.

Welche Anwartschaften/Einnahmen können Sie wann und in welcher Höhe erwarten?

Welche Anwartschaften/Einnahmen können Sie wann und in welcher Höhe erwarten?

Unter diesen Punkt fallen z. B. Ansprüche aus der gesetzlichen Rentenversicherung, Versorgungswerke , betrieblicher Altersversorgung, Privater Rentenversicherungen

Berücksichtigung einer höheren Lebenserwartung

Man neigt dazu die eigene Lebenserwartung zu unterschätzen. Doch in aller Regel muss das Geld länger reichen als früher.

Welche Kapitalzahlungen können Sie bis zur Rente noch zusätzlich erwarten?

z. B. aus dem Verkauf eines Unternehmens

Auf welchem monatlichen Sparbetrag können Sie langfristig tatsächlich verzichten?

Die Erstellung einer Einnahmen – Ausgaben – Bilanz ist hierbei hilfreich

Welche Geldentwertung erwarten Sie langfristig?

Hierbei hilft eine Statistik zu vergangenen Perioden.

2 . Persönliche Anforderungen an die Ruhestandsplanung

Auf folgende Fragen müssen Antworten gefunden werden:

Wann erwarten Sie den den Auszahlungszeitpunkt?

Wollen Sie lieber eine monatliche Rentenzahlung oder eine einmalige Kapitalauszahlung?

Wie wichtig sind Ihnen Flexibilität und Verfügbarkeit in der Ansparphase?

Wie wichtig sind Ihnen auf der anderen Seite Subventionen während der Ansparzeit?

Beitragsschutz im Fall der Berufsunfähigkeit?

Ist Ihnen die Hinterbliebenenregelung wichtig?

3. Welche Altersvorsorgeschichten kommen in Frage?

- Welche Altersvorsorgeschicht rechnet sich für Sie nach Steuern und Sozialabgaben am besten? In der Gesamtbetrachtung spielt nicht nur die Ansparphase eine Rolle sondern auch die Bezugsphase.

- Welche Altersvorsorgeschichten erfüllen Ihre Anforderungen und Kriterien?

An dieser Stelle ist es wichtig, dass Ihr Berater im Optimalfall auch ein Stück weit ihr ganzheitlicher Finanzcoach ist. Denn es geht hierbei nicht nur um das Finden des passenden Produkts, sondern die langfristige Planung Ihres gesamten Finanzhaushaltes unter Einbezug aller Eventualitäten.

Ihr Nutzen im Rahmen einer professionellen Altersvorsorgeberatung:

- Sie wissen exakt, wie nach aktuellem Stand Ihre Situation im Rentenalter aussieht.

- Sie haben erfahren welche Maßnahmen Sie jetzt ergreifen müssen, um eventuelle Rentenlücken zu schließen.

- Sie haben erfahren, welche Vorsorgekonzepte (Rürup, Riester, BAV, Private Rente, Fondsparplan) für Sie am effizientesten sind und welche überhaupt für Sie in Frage kommen.

- Sie haben einen persönlichen und individuellen Fahrplan bis zum Rentenalter, an dem Sie sich orientieren können, um ihr persönliches Ziel zu erreichen.

- Ihre Altersvorsorge wird mit hoch effizienten und kostengünstigen Lösungen umgesetzt.

Ich hoffe, ich konnte Ihnen weiterhelfen!

Bei Fragen, nehmen Sie gerne Kontakt mit mir auf!

Jürgen Schäflein